ענן של ברזל

סופי שולמן

"חגיגת הסקנדרי לא תימשך. השוּק של 2021 נגמר"

"אני לא משקיע בחברות סייבר התקפי כמו NSO. בחרתי להגן, לא לתקוף" • "השווי של Wiz טוב לי כמי שהשקיע בה, אבל אצלנו לא ממקסמים שווי אלא בונים חברה" • "פאלו אלטו חברה קטנה, אבל הכניסה שלה לשוק שלנו מוכיחה שצדקנו" • "AT&T וחברות התקשורת הגדולות באֵבל על מה שעשינו להן"

שלמה קרמר, אולי איש הסייבר המשפיע בעולם, מרים את המסך מעל קייטו נטוורקס, היהלום הנוצץ האחרון בשרשרת ההצלחות הנדירה שלו

קרמר. "אני אחד הטובים בעולם בבניית חברות, אבל כשהקמנו את החברה משקיעים רמזו שהתחרפנתי. עכשיו, עם 1,100 לקוחות, אפשר להיחשף". צילום: Photoset

להאזנה לכתבה

הוקלט על ידי הספרייה המרכזית לעיוורים ולבעלי לקויות קריאה

מוסף כלכליסט | 20.01.22

ש

למה קרמר הוא הסנדק של עולם הסייבר. כמי שהיה ממייסדי צ'ק פוינט החלוצית, אימפרבה שנמכרה ב־2.1 מיליארד דולר וכעת קייטו נטוורקס, וגם השקיע כמעט בכל חברה משמעותית בתחום, קרמר הוא אחד האבות המייסדים של הענף, בעולם כולו ובייחוד בישראל. אלא שהתרומה העצומה שלו לענף עומדת בניגוד בולט לפרופיל הנמוך שלו: קרמר ידוע כמי שמעדיף לפעול הרחק מאור הזרקורים, שומר על שתיקה וממעט מאוד להתראיין. לכן, הסכמתו להתראיין כעת היתה מפתיעה במיוחד. כשאני תוהה לפשר הפתיחות, הוא מסביר בביטחון: "עם כל הרקורד שלי כמומחה בבניית חברות, ואני חושב שאני אחד הטובים בעולם בתחום הזה, כשהקמתי את קייטו עם גור שץ, הרבה משקיעים אמרו לנו 'זה פרויקט שאפתני מאוד'. באמריקאית זה אומר 'התחרפנתם? אין לזה סיכוי להצליח'. השנים הראשונות אחרי ההקמה ב־2015 הוקדשו להוכחה שאפשר לעשות את זה, טכנולוגית ועסקית. עכשיו — עם 1,100 לקוחות, גיבוי של חברת המחקר גרטנר, שיצרה קטגוריה חדשה עבור המוצר שפיתחנו, והנפקה בוול סטריט שכבר רואים במשקפת — אפשר להתחיל להיחשף".

לצד הביטחון השקט, מדבריו של קרמר עולה נימה של עלבון לנוכח חוסר האמון של המשקיעים במיזם החדש שלו. העלבון הזה רק גרם לו להתאמץ יותר כדי להוכיח לכל העולם שקייטו, שהופכת את מלאכת האבטחה של ארגונים לפשוטה יותר באמצעות מעין ראוטר שנכנס לרשת התקשורת הארגונית ומספק את מרבית פונקציות ההגנה, תחולל מהפכה בתפיסת האבטחה בארגונים. בשבע השנים שחלפו מאז אותם סירובים ראשונים, התרצה כל מועדון המשקיעים הרגיל של הסיליקון ואלי, והזרים לבייבי החדש של קרמר יותר מחצי מיליארד דולר. מאז סבב הגיוס האחרון באוקטובר 2021, שנערך לפי שווי של 2.5 מיליארד דולר, קייטו יושבת על קופת מזומנים של 400 מיליון דולר, שאמורה, לפי קרמר, להוביל אותה לשני יעדים מרכזיים: הנפקה בוול סטריט ב־2024, ומכירות של חצי מיליארד דולר ב־2026. היום החברה כבר מוכרת בקצב שנתי של 100 מיליון דולר.

המספרים שחושף כעת קרמר בריאיון ל"מוסף כלכליסט" מציגים את השווי של 2.5 מיליארד דולר כנמוך יחסית — ודאי כשמסתכלים על סבב הגיוס שערכה באותם ימים עצמם Wiz, גם היא חברה ישראלית שפועלת בשוק הסייבר בענן: וויז, שהיקף המכירות שלה הוא כרבע מזה של קייטו, קיבלה תג שווי של 6.5 מיליארד דולר. קרמר, מכל מקום, אינו מתרגש: "קודם כל אני מאוד מרוצה מהשווי של וויז, כי אני מושקע בהם דרך קרן סייברסטארס של גילי רענן (שהיתה מהמשקיעים הראשונים בוויז, ס"ש). אבל מעבר לזה, השווי של קייטו לא נבנה על סמך מקסום נקודתי של ואלואציה שמשקיע נותן, אלא מתוך מחשבה על עתיד החברה. סיבוב השקעה הוא חלק מתהליך בניית חברה, ובתהליך כזה צריך להסתכל קדימה ולשקול סביבת אי־ודאות: אני בונה את קייטו מול עתיד לא ידוע, וזה אומר לבנות חברה עמידה ושמרנית שתצליח בכל תרחיש".

"השכר אצלנו אינו הכי גבוה, אבל השם ייראה מצוין ברזומה"

לפי שעה, לחברה העמידה והשמרנית הזו יש גם תג מחיר שמרני: "השווי בסבב האחרון היה 2.5 מיליארד דולר", אומר קרמר. "הוא בנוי על פרמטרים כלכליים, ואני מקווה שזה הסבב הפרטי האחרון. גיבשתי תרחיש איזה שווי נקבל בעוד שנתיים בהנפקה כדי שגם המשקיעים בסבב האחרון ירוויחו, אפילו גם אם השוק לא יהיה חם כמו עכשיו, אלא שוק קר".

אז לאיזה שווי שוק תכוון בהנפקה? 5 מיליארד דולר? 10 מיליארד דולר?

"החזר של פי שניים על הכסף זה טוב או לא טוב בשוק רגיל?".

תלוי באיזו שנה אתה.

"חגיגת הסקנדרי לא תימשך. השוק של 2021 נגמר".

בדיוק, ולכן עולה השאלה למה ההנפקה בכלל חשובה לך. תראה מה קרה ליוניקורנים הישראליים שהונפקו ב־2021: הם נשחטו בעשרות אחוזים, בזמן שבשוק הפרטי יש עוד הרבה כסף ונכונות להשקיע ברמות שווי חלומיות.

"יש שלב שבו חברה זקוקה לנזילות של המניות, בין היתר כדי להביא עובדים חדשים. בקרן לייטספיד, אחד המשקיעים הגדולים שלנו, כל הזמן שואלים אותי איך ייתכן שאנחנו החברה היחידה בפורטפוליו שלהם שמקדימה את יעדי גיוס העובדים ברבעון אחד, בקביעות. התשובה שלי היא שקייטו נמצאת עכשיו שנתיים לפני ההנפקה, ומבחינת העובדים היא במקום אידיאלי מבחינת היחס בין סיכון לסיכוי: יש כבר הכנסות יפות, אנחנו שקופים עם העובדים ויודעים בדיוק לאיזה שווי לצפות בעוד שנתיים".

אז אתם משחקים בעיקר במגרש של האופציות, ופחות בשכר האבסולוטי? מה עם מענקי חתימה נדיבים?

"אנשים שבאים אלינו צריכים להיות כאלה שאכפת להם מאוד מאופציות, כי שכר גדול יותר או מענקי חתימה הם יכולים לקבל בחברות הענק. אבל מה שחשוב לי הוא שקייטו תהיה חברה שבונה את הקריירה של העובדים: כשבעוד חמש שנים, כשהם יחפשו עבודה אחרת וקייטו תופיע ברזומה שלהם, מעסיקים יאמרו 'אני מכיר את החברה, בוא נדבר איתו'. אנחנו לא עושים עוד איזה פיצ'ר קטן או וידג'ט, אלא בונים חברה לעשרות שנים. זו האנרגיה שאני מנסה להעביר".

ועדיין, כדי לאפשר לעובדים להיפגש עם הכסף, לא חייבים להיות ציבוריים. היום אפשר לעשות את זה בגיוס סקנדרי שבו הם מוכרים את המניות שלהם למשקיעים, גם במסגרת חברה פרטית.

"ב־2021 זה היה אפשרי, כי הסיכון היה מתומחר באפס וחוסר הנזילות פחות עניין את המשקיעים. אבל אני לא בטוח שחגיגת הסקנדרי של השנים האחרונות תמשיך, כי הסיכון כבר לא יתומחר באפס. כל היחסים בין החזקה בהון ציבורי להון פרטי יתאזנו מחדש בשנים הקרובות, עם עליית הריבית ועליית העלות של הסיכון".

נראה פחות מגה־סבבים של גיוסים מהסוג שראינו בשנתיים האחרונות?

"הנכס הלא־נזיל יהיה שווה פחות מאותו נכס כשהוא נזיל", קרמר מכוון לכך שהשוק הפרטי, שעדיין מפזר מאות מיליוני דולרים על סטארט־אפים בתחילת דרכם, יסגור את הפער מול וול סטריט, שם רמות השווי של חברות טכנולוגיה נחתכו ב־50% בממוצע בחודשים האחרונים.

אז מה אתה צופה לשנים הקרובות בשוקי הגיוסים והערכות השווי בטכנולוגיה בכלל ובסייבר בפרט?

"אני לא מומחה למקרו־כלכלה".

ואם אני שואלת אותך כשלמה קרמר, המשקיע האגדי שהשקיע כמעט בכל סטארט־אפ סייבר מצליח?

"הבעיה שלי כמשקיע נפתרה, כי אין לי זמן. אני עדיין רושם צ'קים קטנים לחברות צעירות ומלהיבות, קצת עוזר ליזמים, נפגש איתם, עושים סיעור מוחות, אבל לא באמת יושב בדירקטוריונים ומחויב לחברות כמו קרן הון סיכון".

יכול להיות שחוסר זמן הוא תירוץ להורדת הרגל מהגז? הרי עם פרסום ההודעה על הסבב האחרון שלכם אמרת שיש בועה בשוק הסייבר.

"זה לא תירוץ, רק בשבוע האחרון השקעתי בשני סבבי סיד. אבל זה שהמניות הציבוריות נחתכו ב־50% זו עובדה. לפני כמה חודשים המחיר היה גבוה פי שניים".

נראה שהשוק הפרטי עדיין לא הפנים את שינוי הכיוון, שהמשקיעים בוול סטריט כבר הריחו.

"הייתי בלא מעט מחזורים כאלה. בסבבים הקודמים זה לקח שלושה־ארבעה חודשים עד שהמפולת בשוק הציבורי הגיעה לשוק הפרטי. הפעם זו יכולה להיות נחיתה רכה ותהליך איטי יותר של יציאת אוויר".

"כל השחקניות בשוק שלנו, מסיסקו ועד פאלו אלטו, אינן חברות ענן. המעבר הזה הוא אתגר מוצרי ותפיסתי שייקח להן המון זמן, ובינתיים אנחנו נרוץ. ב־2021 צמחנו ב־100%, וזה יהיה גם הקצב השנה, וגם אחר כך נצמח ביותר מ־50% בשנה. עד 2026 נגיע להכנסות של חצי מיליארד דולר"

"עד היום הייתי במחנה אימונים. קייטו זה הקרב האמיתי"

העומס של קרמר מחזיר אותנו לקייטו. אף שהיה יכול לנוח על זרי הדפנה והאקזיטים (הגדול שבהם היה בצ'ק פוינט, שממנה, על פי הערכות, יצא עם מיליארד דולר במזומן ממימושי מניות), קרמר הוא מנכ"ל במשרה מלאה: במקום לשבת בכורסת המשקיע המרופדת, הוא עדיין בשוחות, מכתת את רגליו בין קרנות השקעה, בשעה שרוב היזמים סביבו הם צעירים, רבים מהם זחוחים, שבקרוב ילמדו על בשרם את מה שהוא כבר שכח.

"אני אמנם כבר לא צעיר, אבל אני אינפנטיל", הוא צוחק. "אני אוהב ליצור ולחדש. אני וגור שץ כבר 20 שנה יחד, עוד מאימפרבה (שץ היה העובד הראשון ששכרו המייסדים, ס"ש) ואינקפסולה (חברה שהשניים הקימו עם מרק גפן ובהמשך מכרו לאימפרבה, ס"ש); קייטו היא החברה השלישית שלנו יחד. בתחושה הכי ישירה — אני פותח את הדלת בבוקר, נכנס למשרד ומרגיש טוב. מרגיש צעיר, אנרגטי ובא לי להפוך את העולם. אין הרבה פעמים בחיים שאתה עולה על רעיון שבאמת יכול לשנות את העולם".

והרעיון של קייטו יותר חדשני ומסעיר מהפיירוול שפיתחת בצ'ק פוינט? הרי אז המצאתם את שוק הסייבר כפי שאנחנו מכירים אותו היום.

"כל מה שעשיתי עד היום היה מחנה אימונים לקראת קייטו. זה הקרב האמיתי".

אז מה בדיוק עושה קייטו, שהופך את קרמר בן ה־55 לילד נלהב? קייטו נכנסת בתעוזה לשוק שנשלט היום על ידי גורילות עתיקות וחזקות: מפעילות התקשורת, הבֶּזֶקים של העולם. עד היום, מסביר קרמר, חברות רכשו ממפעילות התקשורת שלהן שלל מכשירים שמהם הורכבה מעטפת ההגנה על הרשת, עד שבשלב מסוים הן טבעו בג'ונגל של מכשירים כאלה, שאיש לא ידע לנהל אותו ביעילות. כעת, קייטו אורזת את הכל במוצר אחד ועושה טרנספורמציה דיגיטלית לכל המכשירים האלה, שהופכים לאפליקציות נוחות לשימוש. למעשה, קייטו אומרת לחברות הללו "עזבו אתכן מאוסף של קופסאות, בואו תעבירו את הכל לענן שלנו". את הענן הזה קרמר מקביל לאייפון. "הרעיון הוא לעשות טרנספורמציה דיגיטלית לאבטחת הרשת הארגונית ולהפוך הכל לפשוט יותר: לא צריך לקנות את כל המכשירים בנפרד — הכל הופך לאפליקציות, בדיוק כמו השעון המעורר, המצלמה והפנס. אף משתמש גם לא צריך ידע מיוחד כדי להפעיל את האפליקציות האלה באייפון, וגם אפשר להפעיל אותן יחד או בנפרד".

התחום הזה, החדש ביותר באבטחה ארגונית, קיבל את השם SASE ם(Secure Access Service Edge). "מה שכתבנו כחזון לקייטו ב־2015 אומץ לגמרי על ידי גרטנר כהגדרה ל־SASE", מתלהב קרמר. "לא היה לי דבר כזה בכל הקריירה. בפיירוול, למשל, גרטנר הלכו בהתחלה עם תפיסה שונה של פיירוול, ומה שגיל ואני דחפנו נתפס אז כפתרון מחתרתי. רק עם הזמן הוא הפך לפתרון השולט".

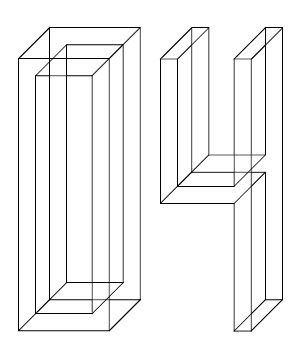

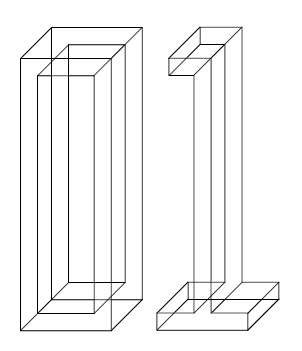

חוש הריח של קרמר

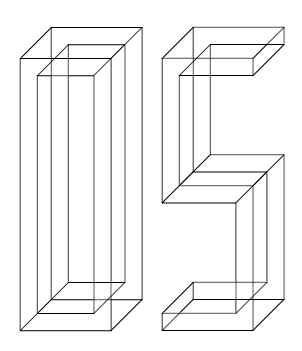

כמה מהחברות הבולטות שבהן השקיע

פאלו אלטו נטוורקס

שווייה כיום כ־44 מיליארד דולר

גונג

שווייה מוערך ב־7.25 מיליארד דולר

Exabeam

שווייה מוערך ב־2.4 מיליארד דולר

Sumo Logic

שווייה מוערך ב־1.8 מיליארד דולר

At-Bay

שווייה מוערך ב־1.35 מיליארד דולר

Fundbox

שווייה מוערך ב־1.1 מיליארד דולר

אקווה

שווייה מוערך במיליארד דולר

Trusteer

נרכשה על ידי IBM בסכום שנע בין 800 מיליון דולר למיליארד דולר

Secure Islands

נרכשה על ידי מיקרוסופט בכ־150 מיליון דולר

לייטסייבר

נרכשה על ידי פאלו אלטו נטוורקס ב־105 מיליון דולר

WatchDox

נרכשה על ידי בלקברי ב־100 מיליון דולר

Lacoon Security

נרכשה על ידי צ'ק פוינט ב־100 מיליון דולר

"המותניים השמנים של השוק לא מכוסים. אנחנו נכסה אותם"

התעוזה של קייטו נובעת לא רק מכך שהמציאה שוק חדש, אלא מכך שהיא נכנסת חזיתית בתשתית התקשורת הבסיסית ביותר, תשתית שמסופקת על ידי חברות חזקות שיושבות עמוק בתוך הארגונים עשרות שנים, ובראשן ענקית התקשורת האמריקאית AT&T. זה גם בור שומן עמוק עבור כל השחקנים, שכן כ־80% מתקציב האבטחה של הארגונים הולך לרכש ממפעילות התקשורת שמספקות מעטפת הגנה בסיסית לרשת התקשורת; 20% הנותרים מתקציבי האבטחה מיועדים בעיקר לפתרונות הגנה מפני המתחברים מבחוץ.

במספרים אבסולוטיים, שוק ה־SASE מקיף כ־10 מיליארד דולר; כרגע פועלות בו מעט מאוד חברות — אך החברות שנכנסו אליו הן כל השמות "הנכונים" שנותנים לקרמר את הביטחון שהוא שיגר את החיצים לכיוון הנכון. קייטו היא הסטארט־אפ היחיד שמוגדר שחקן בשוק (אף שבאחרונה מתחזק בתחום הזה גם הסטארט־אפ הישראלי Perimeter 81), אבל לצדה פועלות בו סיסקו, VMWare, Zscaler וגם פאלו אלטו של ניר צוק. קרמר מפרגן לקולגה לשעבר מצ'ק פוינט, ולחברה שהוא עצמו היה ממשקיעיה הראשונים ואף ישב בדירקטוריון שלה עד שהונפקה בוול סטריט: "זה טוב לנו שהם שם, ובכך אומרים למעשה שאנחנו צדקנו...", הוא אומר, ומיד חושף את התחרות האישית בין ענקי הסייבר הישראלי — "...אבל אסור לשכוח שפאלו אלטו, בניגוד לקייטו, לא נולדה כחברת ענן, והגיעה ליכולות שלה ב־SASE בשורה לא קצרה של רכישות". ליתר ביטחון הוא מוסיף: "כשאתה תוקף שוק חדש, תמיד חשוב שיבוא שחקן עם מוניטין רציני, אפילו שפאלו אלטו היא חברה קטנה". קטנה, כמובן, הוא עניין של פרספקטיבה אישית: פאלו אלטו נסחרת בשווי שוק של 50 מיליארד דולר ומוכרת ביותר מ־4 מיליארד דולר בשנה.

איך נולד הרעיון שבבסיס הטכנולוגיה שלכם?

"למרות הטירוף בסייבר, עם הערכות השווי הגבוהות והמכירות הצומחות — בשטח, בארגונים שקונים את פתרונות האבטחה, הפתרונות הללו נכשלים וארגונים לא מצליחים להגן על עצמם. זה ניכר, למשל, בעולם ביטוחי הסייבר, שבו שחקנים גדולים יצאו מהשוק לאחר ההפנמה שרוב החברות פרוצות. לכאורה יש אולם תצוגה עם המון מוצרי אבטחה נוצצים, אבל בשטח יש כישלון.

"הסיבה לכך היא שכל קהיליית הסייבר מכוונת לארגונים הגדולים, שמסוגלים לקנות הרבה קופסאות ולהשקיע בצוותים ייעודיים ובמשאבים הנדרשים להטמעה ואינטגרציה. הארגונים האלה מוגנים היטב, אבל מדובר בעיקר בגופי הענק, ה'בנק אוף אמריקה' של העולם. לעומת זאת, חברות מסדר גודל בינוני — וזה יכול להגיע גם לאלפי עובדים — חסרות את המשאבים האלה. אין להן את האנשים, את הידע ואת התקציבים. חברות כאלה אחראיות ל־44% מהתוצר האמריקאי. אלה המותניים השמנים של השוק שלא מכוסים".

מי אשם בזה?

"לחברות האלה כבר יש מודעות היום, אבל כל הקרנות דוחפות את הסטארט־אפים מראש לארגונים הגדולים, כי קל למכור להם ולעשות אקזיט".

אז החלטת להיכנס חזיתית לא רק במפעילות תקשורת, אלא גם בחברות הענק בסייבר.

"כל השחקניות, מסיסקו ועד פאלו אלטו, אינן חברות ענן. המעבר הזה הוא לא רק אתגר מוצרי, אלא תפיסתי, ברמת ה־DNA של הארגון. חלק מהן יצליחו, אבל ייקח להן המון זמן — ובזמן הזה אנחנו נרוץ. בשנה שעברה צמחנו ב־100%, וזה יהיה גם הקצב השנה; בהמשך נגדל ביותר מ־50% כל שנה, כך שב־2026 נגיע להכנסות של חצי מיליארד דולר".

אבל אתם עצם בגרון של חברות כמו AT&T. הן יעדיפו לקנות אתכם לפני שתהיו גדולים באמת.

"יש את חמשת שלבי האבל, והם איפשהו שם, בתהליך. אנחנו כבר מחתימים כמה מהחברות שהשלימו את התהליך הזה, כמו למשל מפעילת התקשורת היפנית KDDI. קייטו היא חברה עם פוטנציאל אדיר, וזה מה ששונה מכל החברות שלי עד היום. היא יכולה להיות חברה של מיליארדי דולרים רבים במכירות. ההנפקה שאני מדבר עליה זה רק עוד סבב גיוס. החברות הטובות בונות את הערך שלהן אחרי ההנפקה, לא לפני".

"אני כאן להרבה שנים. כרגע לא מדגדג לי סטארט־אפ אחר"

אתה רואה את עצמך מנהל את קייטו כל הזמן הזה, גם אחרי ההנפקה? אתה יכול לדמיין את עצמך יושב בכיסא המנכ"ל עשרות שנים כמו גיל שויד, שהפך אחד המנכ"לים הוותיקים ביותר בחברות שנסחרות בוול סטריט, וכבר סופג על זה ביקורת?

"כן, אני רואה את עצמי כאן להרבה שנים. את אימפרבה ניהלתי 12 שנה. כרגע לא מדגדג לי סטארט־אפ אחר".

אבל מה אתה חושב כשאתה רואה היום את השווי של צ'ק פוינט, 15 מיליארד דולר, שדומה לשווי של חברות שהונפקו השנה, ורחוק מזה של חברות כמו פאלו אלטו (50 מיליארד) או זיסקיילר (37 מיליארד)?

"אני מבין מאוד באיך לבנות חברות. באיך שווי נקבע בשוק אני מבין פחות".

אז בוא נדבר במושגי צמיחה. צ'ק פוינט לא שם, היא צומחת כבר שנים בקצב חד־ספרתי נמוך, אבל המשקיעים אוהבים לראות צמיחה בעשרות רבות של אחוזים.

"צ'ק פוינט היא חברה עם 6,000 עובדים. אני לא יודע איך מנהלים את זה, ולא מרגיש שאני בעמדה של להבין בכלל איך גורמים לזה להצליח. אנשים גם שוכחים שצ'ק פוינט מכניסה כל שנה מיליארד דולר לבעלי המניות שלה.

"יש חמישה אנשים שעבדתי איתם לאורך החיים ואני מחזיק מהם מקצועית כאנשי מוצר יוצאי דופן; גיל, שהיה חבר שלי כשהקמנו את צ'ק פוינט ואנחנו בקשר גם היום, הוא אחד מהם. גם ניר צוק הוא אחד מהם".

אבל היום אתה כבר לא מחזיק במניות, לא של צ'ק פוינט ולא של פאלו אלטו. למה?

"אני מעדיף להשקיע את הכסף בסטארט־אפים. בנשמתי אני יזם. צ'ק פוינט הוא רק הסטארט־אפ המפורסם הראשון שלי, אבל לא באמת הראשון. את הראשון עשיתי עוד בתיכון עם עופר שם־טוב (שהפך בהמשך לאחד ממפתחי טלפוניית האינטרנט והשתלב בצמרת ווקלטק, ס"ש). זה היה בשנות השמונים ומכרנו אותו לבית תוכנה. יזם זה DNA. אני גם מאוד אוהב לעזור ליזמים, להיות מנטור ולכן אני גם משקיע".

"פעם הייתי עולה לטיסת לילה, מחליף לחליפה בשירותים ב־JFK, הולך ליום של פגישות וישן שלוש שעות בלילה. היום אני כבר לא יכול לעשות את זה, הג'ט־לג קשה לי. אבל אני עושה פחות טעויות: אני מיומן בלקרוא את המצב, בלעבוד עם אנשים, בלבנות חברה"

"לענף הסייבר צפויות לפחות עוד 20 שנות צמיחה"

ב־2003 קרמר היה הראשון משלושת מייסדי צ'ק פוינט שעזב את החברה. הוא הקים מיד, עם מיקי בודאי ועמיחי שולמן, גם הם מענקי הסייבר הישראלי, את אימפרבה. החברה, שעסקה בתוכנות הגנה ארגוניות מפני התקפות חיצוניות, הונפקה בנאסד"ק ב־2011 לפי שווי של 460 מיליון דולר, וב־2015 נמכרה לקרן ההשקעות תומא בראבו ב־2.1 מיליארד דולר, כשלאורך השנים קרמר מימש מניות בחברה ב־150 מיליון דולר. ב־2015 הוא הקים את קייטו; שווי ההחזקה שלו בחברה, לפי הגיוס האחרון, הוא חצי מיליארד דולר.

מה לקחת מצ'ק פוינט ומאימפרבה לניהול שלך היום בקייטו?

"אי אפשר להפוך לימונים לתפוזים, אבל גם לימונדה זה טעים".

מה קל לך יותר ומה קשה יותר בסבב הנוכחי?

"הג'ט־לג קשה יותר. כשהייתי צעיר הייתי עולה לטיסת לילה באל על, מחליף לחליפה בשירותי נכים ב־JFK, הולך ליום של פגישות, בערב ארוחה במסעדה וישן שלוש שעות בלילה. היום אני כבר לא יכול לעשות את זה. מצד שני אני מגלה שהכל קל וברור לי הרבה יותר: אני מיומן יותר בלקרוא את המצב, בלעבוד עם אנשים, בלבנות חברה".

אתה עושה פחות טעויות?

"הרבה פחות. אני מסתכל על עצמי לפני 20 שנה ואני מזועזע. הכל עכשיו מישורי, עם פחות עליות וירידות".

ואיפה אנחנו נמצאים בציר הזמן של שוק הסייבר? הדיבורים על בועה רבים, ומצד שני הפריצות לחברות רק מתרבות והופכות מתוחכמות יותר, וגורמות לתקציבי האבטחה להתנפח.

"בהסתכלות של 20 שנה קדימה, תחום הסייבר הוא רק בתחילת דרכו וצפויות לו עוד שנים ממושכות של צמיחה. הצמיחה הזאת צריכה להיות מכוונת לא רק לארגוני הענק שמפוקחים, אלא לכולם, כי ההתקפות כבר מייצרות לחצים כלכליים אמיתיים. אני מלא אופטימיות ואנרגיה להיות חלק מהמסע של השוק הזה.

"אני גם גאה מאוד בתפקיד שלי ב־30 השנה האחרונות בבניית מותג הסייבר הישראלי. כשהתחלנו את צ'ק פוינט ישבנו בבוסטון עם יועץ אמריקאי שאמר לנו, 'תסתירו את העובדה שאתם מישראל, תגידו שהמטה של החברה כאן בבוסטון'. זו היתה רוח הדברים אז. עכשיו אני יושב בפגישה ביפן עם 20 יפנים שעוד לא יודעים כלום על קייטו והם אומרים אחד לשני 'זו חברת סקיוריטי ישראלית', וזה מספיק.

"הסייבר הישראלי זה לגמרי אמיתי, הוא המוביל היום בעולם. זה כמו מגפה: קודם יש את אלה שמביאים אותה מחו"ל, ואפשר להגיד שזה מה שעשה הצבא — אבל מה שקורה היום זה כבר 'הדבקה בקהילה', הכל כבר תוסס בתוך עצמו, סטארט־אפ מוליד סטארט־אפ, והמכלול הזה יוצא דופן. באמת השגנו הרבה, ואנחנו בתחילת הדרך להשיג משהו משמעותי מאוד".

אפרופו להכריז על הישראליות, את צ'ק פוינט ואימפרבה ניהלת בעיקר מחו"ל, ובקייטו אתה עושה הכל מישראל. זה משהו שהשתנה בך או בעולם?

"בצ'ק פוינט ובאימפרבה עשיתי רילוקיישן לארצות הברית סביב ההנפקה, כי האמונה היתה שישראל היא מקום לפיתוח, אבל ברגע שאתה רוצה להתחיל למכור ולהיכנס ברצינות לשוק אתה צריך לעבור לארצות הברית. בקייטו החלטתי שנקים חברה שתהיה לגמרי בישראל, המטה וכל ההנהלה, כי נמאס לי, וכי אשתי (הקולנוענית דורית חכים, ס"ש) לא הסכימה לעשות עוד רילוקיישן. היתה לי תחושה שיש בישראל הבשלה של האקו־סיסטם שמאפשרת להקים חברה מלאה, ושיש כאן טאלנט אדיר בתחום השיווק אונליין: אנחנו מעצמה בתחום הזה, כמו בסייבר. כל ההנהלה הבכירה שמדווחת לי יושבת פה, בקומה שאנחנו נמצאים בה. היתה לי תפיסה של חברה מבוזרת עם זום וסלאק; הרעיון הזה היה מוזר פה גם להרבה מהמנהלים, והם ביקשו שנקים משרד בעוד מקומות, אבל אז באה הקורונה".

לאור חשיפת "כלכליסט" על השימוש במוצר של NSO לפריצה לטלפונים של אזרחים בישראל, האם השלב הבא הוא הגנת סייבר על טלפונים פרטיים? שם הבום הבא?

"התחום הזה קיים, אם כי רובו מכוון לשוק הארגוני ולא לשוק הצרכנים הפרטיים. אני עצמי השקעתי בחברת הסטארט־אפ הישראלית לאקוּן, שנמכרה לצ'ק פוינט ב־100 מיליון דולר ב־2015. הם פנו לשוק אבטחת המכשירים הסלולריים, וממה שאני יודע זה הפך למוצר מצליח מאוד של צ'ק פוינט בכל הקשור להשקעה בסייבר התקפי. אישית, החלטתי כבר מזמן שלא להשקיע בחברות סייבר התקפי. הגעתי למסקנה שאתה חייב לבחור צד: או שאתה מגן, או שאתה תוקף".

גור שץ, השותף של קרמר לייסוד קייטו. "זו החברה השלישית שלנו יחד". צילום: Photoset

"חייבים להגיע לאינטגרציה בין ההייטק לשאר ישראל"

בימים אלה נכנסת קייטו להליך מואץ של גיוסי עובדים, לאחר שהוחלט להקדים את התוכניות ולגייס 180 עובדים חדשים שיצטרפו ל־500 עובדיה הקיימים של החברה. מחצית מהעובדים יושבים בישראל, ובהתאמה מחצית מהגיוסים החדשים יהיו למשרדים בתל אביב.

הטירוף הזה של להגדיל את כוח האדם בחברה כמעט ב־50% בתוך שנה, זה יימשך? כזקן השבט אתה לא אומר לעצמך, "עוד מעט הכל יתפוצץ"? זה לא מוגזם, הפערים האלה בין מי שבהייטק לבין מי שלא? זה יכול להמשיך?

"הנקודה החשובה היא איך להגיע לאינטגרציה טובה יותר בין ההייטק לשאר המדינה. יש המון מגזרים שלא מקבלים ביטוי בשוק העבודה וצריך לטפח אותם. לנו יש לנו 15–20 עובדים ברמאללה, למשל, דרך חברת מיקור חוץ; אני לא הייתי ברמאללה, הם כן מגיעים לכאן מדי פעם, אני רואה אותם בחדר אוכל. אבל זה בלתי אפשרי להעסיק אותם באופן ישיר כעובדים בקייטו".

איך אפשר לצמצם את הפער הזה?

"זה שאלה גדולה מאוד", קרמר מתחמק, כשהוא נזהר שלא להקים עליו את הענף כולו — כפי שעשה ניר צוק בכנס "כלכליסט" בדצמבר, כשהצהיר שצריך להעלות את שיעור המס על השכר הגבוה של ההייטקיסטים. "זה שאני יודע איך לבנות חברה לא אומר שאני יודע איך לעשות אינטגרציה של מגזר עסקי בתוך המדינה באופן אפקטיבי. אני תורם מה שאני יכול לעשות".

ההשקעה המצליחה שהגיעה מחוץ לסייבר

"השקעתי בגונג הרבה לפני הקרנות הישראליות"

*

קרמר אמנם נחשב לאושיית סייבר בקנה מידה עולמי, אך ההשקעה המוצלחת ביותר שלו דווקא לא הגיעה מהתחום: ב־2016 הוא השתתף בסבב הגיוס הראשון של גונג, שפיתחה מנוע מבוסס בינה מלאכותית שתומכי במערכי מכירות ארגוניים. בסבב ההוא, שנערך לפי שווי של פחות מ־10 מיליון דולר, קרמר וקרן NVP השקיעו 6 מיליון דולר. קרמר השתתף גם בסבבי ההמשך של גונג, שאליהם הצטרפו מיטב השמות של תעשיית ההייטק העולמית, מקרן ההון סיכון סקויה, דרך סיילספורס ועד ענקית הפיננסים פרנקלין טמפלטון. כיום הוא המשקיע השני בגודלו בחברה אחרי NVP.

פאסט פוורוורד ל־2022: גונג היא אחת מחברות ההייטק הפרטיות הגדולות בישראל, לאחר שהשלימה בקיץ גיוס לפי שווי חסר תקדים של 7.25 מיליארד דולר. קרמר כמובן דולל בחלק מהסבבים, אך אחזקותיו בגונג עדיין נאמדות ב־10%–15%, מה שמעמיד את שוויין על יותר מחצי מיליארד דולר.

"אני המשקיע הראשון בגונג", מספר קרמר. "המייסדים, עמית בן דב (שמנהל את החברה עד היום, ס"ש) ואילון רשף, הגיעו אליי, ובאינקפסולה כחברת ענן היינו מאוד חזק במכירות אונליין של שירות מבוסס ענן. כשראיתי את גונג, אמרתי 'וואו, ברור שזה המוצר שאנחנו צריכים כלקוח'. כמו שאומרים באנגלית: I invested before it was obvious, וזה היה הרבה לפני הקרנות בישראל".