מחקר: ההבדל בתשואות שנתיות בין מנהל השקעה גרוע לטוב

עשוי להגיע ל-26%

לבחירת מנהלי השקעות השפעה ישירה על התשואות למשקיעים

נועה אורן

בשיתוף פרופימקס

שוק ההשקעות בנדל"ן הוא שוק בלתי משוכלל, בו המידע והמיומנויות הם נחלת מעטים. לכן, לבחירת מנהל השקעות, השפעה ישירה ומהותית עלה תשואות למשקיעים

השקעה בנדל"ן חוצה גבולות שאינו סחיר אינה פשוטה. השקעה זו מחייבת פיתוח התמחות בשווקים מקומיים רבים, במגמותיהם, באפשרויות המימון המקומיות, ברגולציה המקומית,במשטר המיסוי, בתרבות העסקית המקובלת ביעדי השקעה שונים, הכרות עם שחקנים בעלי הניסיון דוגמת עו"ד, רו"ח, ברוקרים מקומיים ובמגוון נושאים נוספים -לגופה של השקעה. הדברים מקבלים משנה חשיבות בהתחשב בעובדה ששוק הנדל"ן הוא מקומי באופיו ולכן, פורטפוליו בעל פיזור גיאוגרפי וסקטוריאלי, יהיה בעל ערך רב במיוחד אם יכלול השקעות שמפוזרות גם בין מנהלי השקעה שונים בעלי התמחות מקומית וסקטוריאלית, שנבחרו בקפידה.

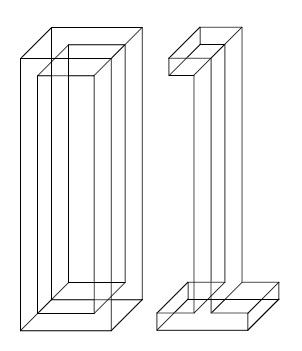

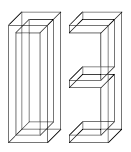

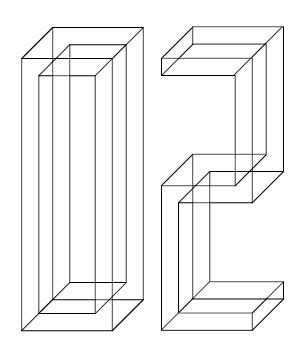

שוק ההשקעות בנדל"ן הוא שוק בלתי משוכלל, בו המידע והמיומנויות הם נחלת מעטים. לכן, לבחירת מנהל השקעות, השפעה ישירה ודרמטית על התשואות למשקיעים. עד כמה ההבדלים גדולים? על פי מחקר שבוצע על ידי Private Equity International, מנהל "גרוע" יציג תשואה אפסית בסקטור ממוצע, בעוד מנהל "ממוצע" ירשום תשואה של בין 8% ל-10% ואילו מנהל "טוב" יציג תשואה גבוהה של 16%. בסקטור "טוב", ההפרש בין מנהל "גרוע" למנהל "טוב" יכול להגיע ל-26%.

ההבדלים נובעים מכך שקשריו, נסיונו ומיומנותו של המנהל מסייעת לו לאתר את ההשקעות בעלות הפוטנציאל הגבוה ביותר, וכישורי הניהול שלו מאפשרים לו להעניק ערך מוסף להשקעה ולהעצים את ביצועיה.

מנהל "גרוע" יציג תשואה אפסית בסקטור ממוצע, ואילו מנהל "טוב" יציג תשואה גבוהה של 16%

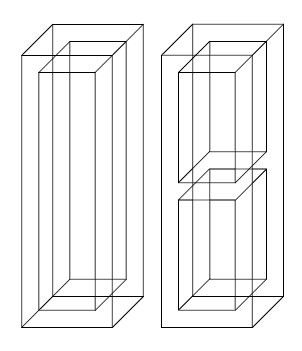

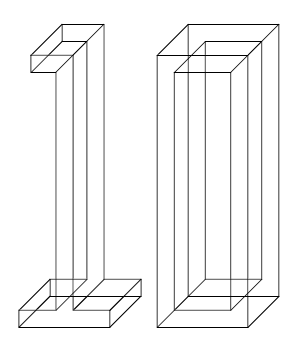

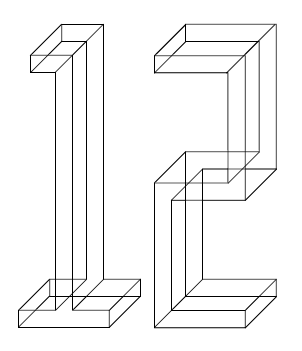

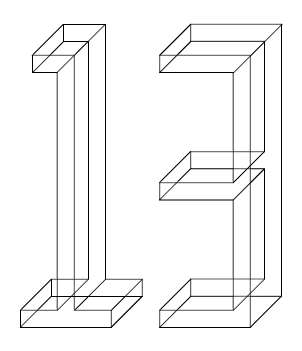

מנהל "גרוע"

מנהל "ממוצע"

מנהל "טוב"

שוויה של נגישות

נגישותם של משקיעים יחידים למנהלי השקעות מקומיים גדולים ואיכותיים, בעלי מומחיות בנדל"ן מקומי, היא מוגבלת ביותר. בנוסף, השקעה ישירה בפרויקט או בקרן, מלווה בסף כניסה גבוה מאוד, שמשמש חסם נוסף למשקיע היחיד.

מכשירי ההשקעה הייחודיים שפרופימקס מעמידה לרשות משקיעים כשירים הם סף כניסה נמוך יחסית וגישה מלאה להשקעות אטרקטיביות ולמנהלים המובילים בתחומם.

אז איך לבחור מנהל השקעות?

"ברומא - השקע כרומאי"

אם ההון להשקעה מסויימת מגויס ממשקיעים זרים בלבד יש לתמוה על כך ולבדוק מדוע ההשקעה אינה מוצעת למקומיים שבוודאי מעוניינים בהשקעות אטרקטיביות במגרש הביתי שלהם.

בשוק הנדל"ן בארה"ב ידועה האמרה "נדל"ן בפלורידה נמכר לקנדים". הביטוי מתייחס לנכס, שנמכר במחיר מופקע, אך ורק למשקיעים זרים. אם היו יכולים ליהנות מהשקעה זו, המקומיים או משקיעים זרים המקושרים עם החברות המובילות במקום, היו ממהרים להשקיע בה. השקעות גרועות כאלה הן רבות, ומשווקות על-ידי נוכלים בכל רחבי העולם.

אחת הדרכים החשובות ביותר להבטיח את איכות ההשקעות המוצגות למשקיע הישראלי, היא קיומו של תנאי לפיו המנהל הישראלי מקבל זכות סירוב ראשונה לגבי כל השקעה שהשותף המקומי החליט לקחת בה חלק. כך יכול המשקיע שאינו מקומי לוודא שאינו מקבל רק הזדמנויות השקעה שהמשקיעים המקומיים לא רצו בהן.

"אין חכם כבעל ניסיון" - התנהלות ואיתנות המנהל בעת משבר

מה שעולה, חייב גם לרדת. מחזוריות הכלכלה, שאינה פוסחת על כל תחומי ההשקעות מובילה למסקנה שבחינת התנהלות המנהל המקומי בזמן משבר היא חיונית לצורך בחירת מנהל נכון.

מנהלים רבים אשר השאירו מאחוריהם "אדמה חרוכה" מצאו דרך להציל את עורם על חשבון המשקיעים שנתנו בהם את אמונם, והתחילו פעילות בשם חדש במקום להמשיך לקדם את האינטרסים של משקיעיהם. כדאי שכל משקיע יבדוק איך מנהלים פעלו בעת משבר ולאחריו.

מנהל שראוי לאמון המשקיעים יציג את היסטוריית הביצועים המלאה, ואת התנהלותו בעת משבר. אין תשואה ללא סיכון כלשהו לצדה ולפיכך אין לחשוש להשקיע לצד מנהל שהפסיד כסף בעבר,כל עוד הוא מוכיח שנהג באחריות ומוסריות ונלחם על כספם של משקיעיו. המנהלים יוצאי הדופן הם אלו שיוכלו לנהל את ההון שהפקידו בידיהם המשקיעים בעתות שפל ואין חכם כבעל ניסיון, לכן, מנהל השקעות שיציג היסטורית ביצועים שכוללת את משבר 2008, הוא בעל ניסיון בניהול נכסים בזמן משבר.

בבדיקת היסטוריית הביצועים של מנהל ההשקעות יש לתת מקום לרמת המחויבות והנאמנות של המנהל למשקיעיו. פרמטר זה קשה לכימות ויש לבחון אותו על-ידי התבוננות בהיסטוריה של המנהל ושל החברה, שיחות עם משקיעים קיימים, בחינת חזון החברה והערכים על פיה היא מתנהלת. המרכיב האנושי חשוב לא פחות מהמרכיב האנליטי. כדאי לפגוש את בעלי התפקידים ולהתרשם מהם באופן בלתי אמצעי.

גם מבנה החברה והבעלות ישמש מרכיב חשוב בהגנה על האינטרסים של המשקיעים בזמן משבר,כיוון שדווקא אז, יש צורך במנהלים מהמעלה הראשונה ובמקורות פיננסים חזקים. בעוד שההכנסות למנהלי השקעות קטנות עד למינימום, רק חברות עם גב כלכלי איתן ומוניטין מוכח תוכלנה לשמור על האינטרסים של המשקיעים בהשקעות הקיימות, גם במקרה של הפסקת ההשתתפות בהשקעות חדשות, לכן, חשוב להבין את החוסן הכלכלי של מנהל ההשקעות ואת העומדים מאחורי החברה.

המרכיב האנושי חשוב לא פחות מהמרכיב האנליטי, כדאי לפגוש את בעלי התפקידים ולהתרשם מהם באופן בלתי אמצעי.

קשרים ארוכי טווח עם גופים פיננסים

למנהלים עם קשרים מוכחים וארוכי טווח עם גופים פיננסים עדיפות ברורה.

קשרים מסוג זה מסייעים בהשגת מימון בתנאים אטרקטיביים שמשפרים את ביצועי ההשקעה, ובנוסף עשויים לסייע לקדם מתן הלוואות להשקעות שונות, גם בעת משבר כאשר הבנקים נוטים לעצור תהליכי מימון לגופים שלא הוכיחו את עצמם בהשקעות עבר.

בתקופה של חוסר וודאות, לדוגמה, בעקבות הברקזיט, נוצר קושי להעריך את שווים של נכסים ואת אופן התמחור שלהם. בהיעדר הסכמה לגבי שווי הנכס, הבנקים עוצרים את מתן ההלוואות ובכך גורמים לחלק מהמשקיעים הפרטיים לצאת מהשוק. מי שזוכים למימון בנקאי הם רק גופים ותיקים, בעלי "מורשת" של יושרה והתנהלות חיובית של עשרות שנים: היסטוריה מוכחת של ניהול השקעות ועמידה בהתחייבויות, לרבות יכולת עמידות מוכחת במשבר 2008. ללא רקורד כזה, הבנקים עלולים שלא להעמיד הלוואה לטובת מנהל ההשקעה,או שתנאיה יהיו נחותים משמעותית ביחס לגוף בעל נסיון זה. כמו כן, במקרה של צניחת ערך, בה הבנק המלווה זכאי לקבל חזקה על הנכס, נטייתו תהיה שלא לעשות כן כאשר מדובר במנהל השקעה מקצועי ובעל נסיון, שיוכל להעלות את ערך הנכס, לבצע מימון מחדש וכיוצא באלו. עבודה עם מנהל השקעות ותיק ומנוסה שיזכה לקבל הלוואות גם בעתות משבר, תאפשר למשקיע להנות מתשואה עודפת שעשויה להיות מנת חלקם של גופים אלו, גם בזכות חופש הפעולה שתאפשרנה להם הלוואות אלו.

בהיעדר הסכמה לגבי שווי הנכס, הבנקים עוצרים את מתן ההלוואות ובכך גורמים לחלק מהמשקיעים הפרטיים לצאת מהשוק

שקיפות מלאה

מנהל ההשקעות המועדף הוא זה שמספק שקיפות מלאה, כולל פירוט של כל הנתונים הכרוכים בעסקה, מהעמלות ועד התגמולים והתשואות, ברוטו ונטו. מנהל כזה גם יחשוף בפני המשקיעים נתונים על השקעות פעילות והשקעות עבר שלו, כך שהם יוכלו להשוות בין הצפי הראשוני שהציג ללקוחותיו לבין התשואה בפועל.

במסגרת שקיפות זו, מעבר להצלחות בהן מתהדר מנהל ההשקעות, דרשו לקבל מידע דווקא על ההפסדים, או על פרויקטים שלא עמדו בצפי המקורי שלהם. אין גופי השקעה שהם חסינים מפני הפסדים, בוודאי בתקופות של האטה או משבר כלכלי. אם מנהל השקעות יספר לכם שמעולם לא הפסיד - זה הזמן לחשוד. זה עלול להיות סימן למעט ניסיון במקרה הטוב, או לכך שמוסרים לכם מידע מטעה במקרה הרע.

תגמול מבוסס הצלחה

על התגמול של המנהלים להיות מבוסס הצלחה. בהשקעות Private Equity ישנם מספר מרכיבי תגמול למנהל: עמלות ודמי הצלחה.

עמלות אשר נקבעות מראש ומבוססות על אחוזים מהעלות, המחזור או ההון המושקע, אסור שיהיו מרכז רווח עבור המנהל, אלא לכיסוי הוצאות הכרוכות בפעילותו השוטפת בלבד. הרווח למנהל חייב להגיע ממקום אחד: דמי ההצלחה. בעסקה טיפוסית קיים מרכיב של תשואה מועדפת (לעולם לא "מובטחת") וחלוקת רווחים לאחר השגת תשואה זו. אחד היתרונות המרכזיים של השקעות פרייבט אקוויטי טמון בשיעור התשואה המועדפת, בניגוד למבנים בהם התגמול מבוסס על מספר טרנזקציות, או על גודל הנכסים - ללא קשר ישיר לתשואות. מודל של תגמול על בסיס הצלחה מבטיח שהאינטרסים של מנהל ההשקעות יהלמו אלו של המשקיע. מודל של תשואה מועדפת מהווה אינדיקציה לכך שמנהל ההשקעות מאמין שבהשקעה טמון פוטנציאל לתשואה כוללת גבוהה מהתשואה שנקבעה כתשואה מועדפת.

חשוב לבחור מנהל שהתגמול שלו מבוסס על הצלחה, כך שיהיה לו תמריץ להמשיך לקדם את ההשקעה לכל אורך חייה, ולא רק להוציא אותה אל הפועל ולהרוויח מכך ביום הראשון. למעשה,הרווח של מנהל עליו ניתן לסמוך יגיע רק כאשר משקיעיו ירוויחו מעבר לתשואה מועדפת שמקבלת עדיפות ראשונה והגנה חשובה למשקיעים. יחד עם זאת, מנהל טוב מגדיל את סיכויי ההצלחה ולכן הוא זכאי לגבות עמלות המשקפות את המקצועיות והניסיון שלו ואת ההוצאות הכרוכות בהשגת תשואות יתר -ועדיין להציג תשואות סופיות (לאחר ניכוי העמלות להן הוא זכאי) גבוהות ממתחריו המקצועיים פחות.

בדיקת ההשקעה

בדקו מי עומד מאחורי בחירת ההשקעות שלכם, כיצד מתקבלות ההחלטות, מהו הניסיון שמביאים עמם בעלי התפקידים המאשרים את העסקה ומאילו דיסציפלינות הם מגיעים. חשוב שכל השקעה תיבחן על ידי אנשי נדל"ן ואנשי כספים ובין היתר ייבחן ההגיון בבסיס התכנית העסקית, הנתונים ההשוואתיים עליהם מתבססת התכנית, רמת הסיכון (האם תוצאת התרחיש הפסימי ביותר אבדן מלוא סכום ההשקעה, או ירידה בתשואה הצפויה?) וגידור הסיכונים שבוצע.

לאחר ששוכנע שרמת הסיכון תואמת את התשואה הצפויה, על המשקיע לשאול את עצמו האם רמת הסיכון תואמת את אופיו וטעמו כמשקיע (משקיע שהוא אוהב-סיכון, יעדיף לסכן את כספו ובלבד שיהיה לצד ההשקעה סיכוי לרווח משמעותי, משקיע שמרן ושונא-סיכון יעדיף שלא לכוון לתשואות גבוהות ובלבד שירגיש שכספו בסיכון סביר).

השקעה בנדל"ן היא מורכבת וכוללת השפעות צולבות של גורמים רבים, שחלקם אינם נתונים לשליטה או לניבוי מראש, כך שלא ניתן להבטיח הצלחה בכל מצב, אך יישום כללים אלו בתהליך בחירת חברה המתמחה בהשקעות נדל"ן בחו"ל, יאפשר לכם ליהנות מהשקעה מוצלחת, מרמת סיכון פחותה ומתשואה גבוהה יותר.