גיל 60 עד 70

העשור שבו החיים מתהפכים

החיים אחרי גיל 60 כבר לא נראים אותו דבר. העבודה היא חלק מהזהות שלנו, והפרישה מנתקת מהסביבה החברתית ומשאירה זמן פנוי רב. פתאום צריך לייצר סדר יום חדש לגמרי, תהליך מורכב שכדאי להתכונן אליו מראש. זכרו שתקופת הפרישה יכולה להיות כיף גדול אם ממלאים אותה בפעילויות פנאי מעניינות, מעשירות ומעצימות שפעם לא היה לכם זמן אליהן. ובכל זאת, הנה כמה דברים שכדאי להתכונן אליהם לקראת הפרישה:

1ירידה בהכנסה: הפנסיה שלכם תהיה נמוכה משמעותית מהשכר שאליו התרגלתם, וגם בונוסים ומתנות לחגים ממקום העבודה כבר לא תקבלו.

2רמת הסיכון של החסכונות: שימו לב לחשיפת הכספים שלכם לשוק ההון. בשלב זה, כשזהו בסיס ההכנסה שלכם, חשיפה גבוהה מדי לתנודתיות השוק עלולה להיות בעייתית.

3מקורות הכנסה נוספים: כדאי לשקול עבודה במשרה חלקית שתואמת את כוחותיכם, ולתכנן מחדש את כלכלת הבית תוך התחשבות בפרמטרים שהשתנו. מצד אחד הילדים עזבו, ומצד שני ההוצאות על בריאות עלו.

כסף על הרצפה

עצות קטנות לחיסכון גדול

1

בוחנים הצעה לפרישה מוקדמת? ודאו שהיא תאפשר לכם מחייה ברמה טובה עד גיל הפרישה, והבינו את השלכות המס שלה.

2

יש לכם ביטוח מנהלים ישן שאפשר למשוך בגיל פרישה כסכום חד־פעמי? אל תמהרו לעשות זאת: ככל הנראה הקצבה שתקבלו ממנו תהיה גבוהה וכדאית יותר

3

החלטתם למשוך חסכונות כסכום חד־פעמית? התנהלו איתם באחריות ובשיקול דעת, וזכרו שהכסף הזה אמור לפרנס אתכם ב-25 השנים הקרובות

מבט לעתיד

מה קורה אם אחרי

40 שנות חיסכון – מתים?

אם פרשתי לגמלאות וחודש אחר כך מתתי, מה קורה לכל הכסף שחסכתי בעשורים האחרונים? זו אחת השאלות המטרידות ביותר עבור החוסכים לפנסיה, שבמשך שנות עבודה ארוכות מפרישים חלק לא מבוטל מההכנסה שלהם לטובת העתיד. הנה כמה שאלות ותשובות שמבהירות את המצב:

1מה קורה אם מתים לפני הפרישה? במקרה של חברים בקרנות פנסיה, המוטבים לפי החוק – כלומר בני זוג וילדים – יקבלו פנסיית שארים חודשית בסכום שנגזר משכר החוסך וממסלול ביטוח השארים שלו. בני הזוג מקבלים את הפנסיה לכל ימי חייהם והילדים עד גיל 21. אם אין בני זוג וילדים קטנים, הילדים הגדולים (או כל יורש אחר, אם אין ילדים) יקבלו סכום חד פעמי בגובה הכספים שהצטברו בחיסכון. במקרה של ביטוחי מנהלים או קופות גמל, הכסף ישולם למוטבים שנקבעו בעת ההצטרפות כסכום חד פעמי שכולל את החיסכון ואת סכום ביטוח החיים.

2מה קורה אם מתים זמן קצר אחרי הפרישה? במקרה של קרן פנסיה או ביטוח מנהלים שמעניקים קצבה, המסלול לקבלתה נקבע במועד בקשתה – למשל, מסלול עם הבטחה של 240 חודשים. אם החוסך נפטר, היורשים יקבלו 240 חודשי פנסיה בניכוי החודשים שכבר קיבל.

3איך נקבעים היורשים? בקרן פנסיה היורשים הם השארים הקבועים בחוק – בני זוג וילדים. על מנת למנוע בלבול ואי ודאות, ודאו כי המוטבים שמופיעים בקרן הפנסיה הם המוטבים על פי החוק, בדגש על בני הזוג שלכם בהווה. מי שהתגרשו אחרי שהחל לקבל קצבה, גרושיהם ימשיכו לקבל פנסיית שארים גם אם יתחתנו בשנית. במקרה של ביטוח מנהלים, קופת גמל, קרן השתלמות או מי שאין לו בן או בת זוג וילדים, הכסף יועבר למוטבים במסמכי החברות המנהלות את החיסכון. אם יש סתירה בין המוטבים האלו לצוואה – המוטבים גוברים – אלא אם הצוואה מאוד מפורטת וספציפית לגבי החיסכון. בכל מקרה, חשוב מאוד לבדוק ולעדכן מוטבים לאורך החיים, ובמיוחד לאחר אירועים משמעותיים.

ההזדמנות

בניתם עסק מצליח? כך

תעבירו אותו לדור הבא

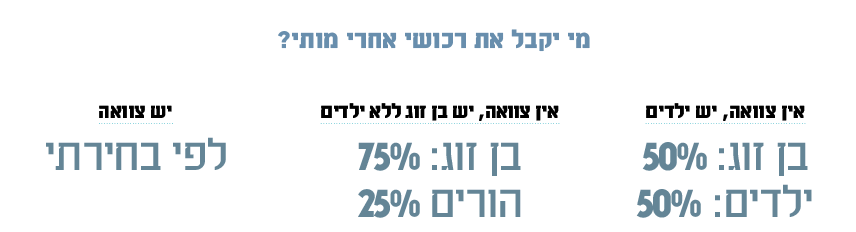

לאף אחד אין חשק לחשוב על ענייני צוואות והורשה, אבל חשוב לדעת שאם לא תסדירו את חלוקת הרכוש מראש, זה מה שיקרה: אם יש בן או בת זוג וילדים – בן או בת הזוג יקבלו 50% מהירושה, וה-50% הנותרים יחולקו שווה בשווה בין הילדים; אם יש בן או בת זוג ואין ילדים – בן או בת הזוג יקבלו 75% מהירושה והיתרה תעבור להורים; אם אין בן או בת זוג ואין ילדים – הכל מתחלק שווה בשווה בין ההורים. מאחר והכללים האלה לא מתאימים לכולם, מומלץ מאוד לדאוג לצוואה מסודרת מראש. מדובר בתהליך לא פשוט שדורש מוכנות נפשית של המשפחה, אבל אם עושים אותו נכון יכול למנוע הרבה אי נעימויות וסכסוכים בעתיד. אם קיים עסק משפחתי פעיל, כדאי לערוך את המסמכים הבאים:

1הסכם או אמנה משפחתית בנוגע לאופן ניהול העסק.

2עיגון ההסכם המשפחתי בצוואות הדדיות של כל בני המשפחה בעלי המניות.

3הסכם משפחתי המפרט זכויות וחובות במקרה שמבקשים להעניק נכסים במהלך החיים.

4יפוי כוח מתמשך לכל אחד מבעלי התפקידים וזכויות החתימה בעסק.

5נאמנויות משפחתיות שמבהירות חובות וזכויות במקרה שניהול העסק עובר לגורם חיצוני. נאמנויות כאלה גם מאפשרות לנצל ביעילות הטבות מס.

עיצוב: נעם תמרי

במאי וידאו: מאור שלום סויסה

עיצוב ואנימציה לוידאו: זהר שרעבי

עריכת וידאו: רוני מגורי ג'יימס

צילום וידאו: תומריקו, עמית שעל

info@calcalist.co.il

© כל הזכויות שמורות ל"כלכליסט"

www.calcalist.co.il