גיל 40 עד 50

התנגשות חזיתית עם יוקר המחיה

העשור החמישי תופס כל אחד מאיתנו בנקודה קצת שונה בחיים. מי שהקימו משפחה מוקדם יגיעו אליו עם ילדים גדולים, מי שבילו את שנות ה-30 בחיפושים רק יתחילו לבנות את המשפחה, מי שיפתחו בו פרק ב' יתמודדו לעתים עם תשלומי מזונות ומעברי דירות. חלקנו נידרש גם לעזור להורים שלנו, שהולכים ומתבגרים, ולהשקיע בכך לא מעט משאבים כלכליים ורגשיים. הנה כמה חזיתות שבהן נצטרך לפעול בשנים האלה:

1מקצועית: אלה השנים לשפר את ההכנסה המשפחתית. שוק העבודה אוהב צעירים ותקרת הזכוכית לשכירים הופכת ברורה מאי פעם. אם פעם דילגנו בין עבודות כדי להגשים את עצמנו, בשנים האלה סביר שרובנו נחתור למיקסום יכולת ההכנסה ולשיפור האיזון בין העבודה למשפחה.

2כלכלית: יוקר המחיה מכביד, וההוצאות הקשורות לילדים הולכות ותופחות. התמרון בין הרצון לשפר את רמת החיים לבין הצורך לעמוד בתשלומי המשכנתא ובהוצאות בלתי צפויות שנוחתות מדי פעם לא נעשה קל יותר.

3בריאותית: בשנים האלה כדאי להתחיל לחשוב על הבריאות ועל הזקנה. מצד אחד לשמור על אורח חיים בריא, ומצד שני להבין כמה כסף כבר חסכנו ומה הוא יאפשר לנו כשנפרוש. לקראת סיום העשור כדאי לבדוק את חשיפת הפנסיה לשוק ההון ולוודא שהיא מתאימה לתיאבון הסיכון שלנו.

כסף על הרצפה

עצות קטנות לחיסכון גדול

1

חתרו להעלאת שכר: אל תגשו בחשש לשיחת שכר, היו חיוביים וענייניים. בקשו העלאה על סמך ביצועיכם ובלי קשר ליוקר המחיה.

2

אל תשתוללו בסופר: אל תאגרו מזון ואל תקנו דברים שאתם לא צריכים רק בגלל מבצעים. עשו קניות כשאתם שבעים ובואו עם רשימה מסודרת.

3

התכוננו ליום גשום: דעו תמיד איך תתמודדו עם הוצאה לא מתוכננת של כמה אלפי שקלים, כי אלה יכולות ליפול עליכם בכל רגע ובלי הודעה מוקדמת.

מבט לעתיד

לומדים להתנהל עם אשראי

בעולם אוטופי שבו כולנו יודעים לנהל את התקציב שלנו באופן מיטבי, אין כמעט צורך באשראי. המציאות למרבה הצער אינה כזאת, ורובנו זקוקים להלוואה מדי פעם. הנה כמה כללים שיעזרו לכם להבטיח שעלות האשראי תהיה נמוכה ואופן פירעונו יהיה הנוח ביותר:

1קחו הלוואה למטרה טובה: בחנו טוב טוב למה אתם צריכים הלוואה – האם זה בשביל קורס שישדרג את רמת ההכנסה שלכם, בשביל משהו שישדרג משמעותית את רמת החיים או בשביל צריכה שוטפת או קניות? הסוג הראשון עדיף כמובן על השני. אשראי לצריכה שוטפת לא יחזיק זמן רב, ובסוף אין ברירה אלא ללמוד לחיות מההכנסות שלנו. תתחילו עם זה בסופר – אל תחלקו קניות מזון לתשלומים והקפידו לחיות בכל חודש רק מהכסף שנכנס.

2אל תקחו הלוואה כדי לסגור את המינוס: אשראי כזה רק מעודד המשך צריכה גבוהה שבסוף תגדיל לנו את הבור בחשבון. זה כדאי רק אם מתקיימים שני תנאים: אחד - הריבית על ההלוואה נמוכה משמעותית מהריבית על המינוס, והשני - אתם כוללים את החזר ההלוואה בתקציב החודשי ומצמצמים צריכה בהתאם.

3הכירו את אפשרויות האשראי: הבנק אינו המקור היחיד להלוואות, ולא תמיד הוא הכדאי ביותר. בדקו עם קרן הפנסיה או ההשתלמות שלכם, בפלטפורמות של הלוואות עמיתים ואפילו בחברות כרטיסי האשראי. שימו לב שהאחרונות נוטות להיות יקרות יותר. זכרו שאין מתנות חינם וגם כשמבטיחים לכם "קחו היום, החזירו בעוד חצי שנה", גובים מכם ריבית על הזמן הזה.

4הקדישו תשומת לב לתהליך: אל תקחו הלוואה בטלפון, קבלו כמה הצעות והשוו את העלות הכוללת שלהן – עם הריביות, העמלות והכל. הבינו כמה תחזירו על כל שקל שלקחתם.

5דעו איך אתם מחזירים את ההלוואה: תכננו את ההחזר כך שלא יפרוץ לכם את מסגרת התקציב, אבל אל תפרסו ליותר מדי זמן כי הלוואות ארוכות הן היקרות ביותר.

ההזדמנות

לתכנן נכון את התקציב המשפחתי

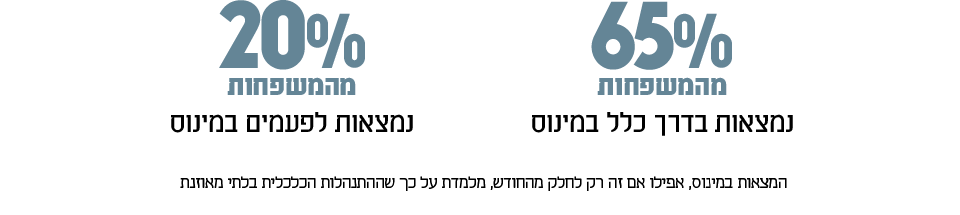

התנהלות כלכלית נכונה היא המפתח לחיים רגועים ולהגשמת החלומות והמטרות החשובים באמת. אם אתם במינוס, אפילו אם מדובר רק בחלק מהחודש, סימן שההוצאות שלכם גבוהות מההכנסות, וזה מצב לא אידיאלי בלשון המעטה. תקציב משפחתי הוא כלי אפקטיבי מאוד שיסייע לכם לתכנן הוצאות ולשלוט בהן, להתאזן ולהגיע לצמיחה. הנה כמה עקרונות לבניית תקציב נכון:

1פרטו כמה שיותר: פתחו קובץ אקסל, קבוצת ווטסאפ או אפילו מחברת, ומלאו את כ-ל ההכנסות וההוצאות שלכם לאורך החודש, כולל החזרי הלוואות והפרשות לחסכונות. כשתקבלו את התמונה המלאה, החליטו באילו סעיפי הוצאה אפשר לצמצם כדי להגיע לאיזון ואילו סעיפי הכנסה אפשר להגדיל.

2הגדירו מראש: בסעיפים שבהם בחרתם לצמצם, קבעו סכום שלפיו תתנהלו בשנה הקרובה, ואל תחרגו ממנו. בסעיפי ההכנסה, גבשו תוכנית ברורה שתוביל להגדלה.

3עקבו באופן יומיומי: זה הסוד לשמירה על התקציב, אין קיצורי דרך. רק כך מבינים לאן הולך הכסף ולומדים לשלוט בו טוב יותר.

4זכרו את התשלומים התקופתיים: ישנן הוצאות שלא מחויבות מדי חודש, למשל מים וחשמל, טסט לרכב או חופשה. כדי להימנע מגירעון שייווצר כשיגיע החיוב, חשבו את ההוצאות הללו מראש וחסכו כסף עבורן בחודשים שלפני.

5בצעו ביקורת חודשית: בסוף כל חודש יש לסכום את ההוצאות בכל סעיף, להשוות אותן לתקציב ולבדוק אם נדרש עדכון. ותמיד תמיד לזכור להישאר בתוך מסגרת התקציב שקבעתם.

עיצוב: נעם תמרי

במאי וידאו: מאור שלום סויסה

עיצוב ואנימציה לוידאו: זהר שרעבי

עריכת וידאו: רוני מגורי ג'יימס

צילום וידאו: תומריקו, עמית שעל

info@calcalist.co.il

© כל הזכויות שמורות ל"כלכליסט"

www.calcalist.co.il