מה השתנה מאז

לקוחות הבנק הקורס נורת'ן רוק ממתינים בתור למשוך כספים מסניף בלונדון. קריסת הבנק ב־2007 היתה סנונית ראשונה למשבר

הכלכלנים והמודלים

היוהרה התחלפה

בהכאה על חטא

המשבר של 2008 לא היה רק משבר כלכלי, אלא גם משבר של הכלכלה כתחום מחקר מדעי. משבר שסדק את הביטחון העצמי של חברי האליטה המאקרו־כלכלית: תחילה כשכמעט איש מהם לא חזה אותו, אחר כך כשלא הצליחו לספק תשובה מוסכמת לפתרונו ולבסוף כשהחלו להתפרסם כשלים מביכים במודלים שלהם. מאז, במשך עשור, התחום מתנהל באופן שמזכיר יותר הכאה פומבית על חטא מאשר דיון אקדמי.

ויש על מה להכות. ב־20 השנים שקדמו למשבר, הביטחון העצמי של המאקרו־כלכלנים נסק. באמצע שנות השמונים נראה היה שהם סוף סוף מצאו את הכלים שיעזרו לשמור על שיעורי אינפלציה ואבטלה נמוכים ועל צמיחה מאוזנת בכלכלות המפותחות. הם היו האנשים הנכונים במקומות הנכונים. הם רק היו צריכים שישחררו להם את המושכות.

אוליבייה בלנשרד, אחד המאקרו־כלכלנים המוערכים בעולם עד היום, אמר חודש לפני פרוץ המשבר ש"מצב הדיסציפלינה המאקרו־כלכלית מצוין". ואז הגיע המשבר. אחריו התברר שהמודלים של הדיסציפלינה הזאת לא כללו פרמטרים כמו אשראי, חובות ושיעורי ריבית שונים מזה שקובע הבנק המרכזי. הם גם לא כללו הנחה שהמשק אי פעם יגיע לחדלות פירעון.

אחרי שהבינו את גודל המבוכה, הגיע הזמן לנסות לתקן. בגיליון מיוחד של כתב העת Oxford Review of Economic Policy שיצא בפברואר השנה, כמה מהבכירים בתחום ניסו לענות לראשונה על שאלות מהותיות שלא נדרשו אליהן בעבר. למשל, "איך אפשר לדעת מה ההשלכות של הצמיחה במשק על אי השוויון בהכנסות?", או בעברית, "מי מרוויח מהצמיחה, רק המאיון העליון או גם כל השאר?".

עכשיו, אחרי עשרות שנים וכישלון עצום אחד שמהדהד עד היום, החוקרים בתחום נדרשים סוף סוף ללכלך את הידיים עם המציאות ולהתחיל לשלב את בני האדם במודלים שלהם.

מיקי פלד

הכותב הוא דוקטורנט במכון כהן להיסטוריה ופילוסופיה של המדעים והרעיונות באוניברסיטת תל אביב

קברניטי הכלכלה

"הטעויות של 2008

קיימות גם עכשיו"

"זו היתה תקופה נוראית. הם אמרו שאני מטורף שלא יודע על מה הוא מדבר. לא הזמינו אותי לפגישות, הייתי מצורע״, נזכר פרופ׳ דני (דיוויד) בלנשפלאוור בשיחה עם "כלכליסט".

בלנשפלאוור, פרופ׳ לכלכלה בקולג׳ דרטמות׳ בניו המפשייר, אחת מאוניברסיטאות ליגת הקיסוס היוקרתית, היה מהבודדים שהזהירו על המשבר המתקרב. גם היום, עשור אחרי, הוא חושב שדבר לא השתנה. לפני המשבר שימש בלנשפלאוור חבר הוועדה המוניטרית בבנק אוף אינגלנד - זו שקובעת את שיעור הריבית בבריטניה. אז, הצביע בעקביות נגד דעתם של רוב חברי הוועדה האחרים והזהיר מפני משבר מתקרב. בפברואר 2008 הבנק חזה שלא יהיה מיתון. באפריל, בלנשפלאוור נשא נאום שבו הזהיר שהוא חושש מ״משהו נורא״.מה היה מקור הפספוס של עמיתיו בבנק?

בלנשפלאוור מצביע על שלוש סיבות: ״קודם כל, הם המעיטו בחשיבות של מה שקורה באמריקה. אני נסעתי הלוך וחזור כל שלושה שבועות וראיתי שכל מה שקורה בבריטניה קרה באמריקה שישה חודשים קודם לכן. מה היה מקור הפספוס של עמיתיו בבנק? נגיד הבנק מרווין קינג נהג להגיד שבריטניה וארה״ב נפרדו. אל תהיה טיפש, זה כמו להגיד שצרפת או ישראל התנתקו מאמריקה. בנוסף, הם היו מקובעים על האינפלציה וטענו שהמשכורות עומדות לזנק. אני ביליתי את כל הקריירה בחקר השכר ואמרתי שהם טועים ושאנחנו צועדים לאסון. בנוסף, מדובר באנשים שבבסיס היו תיאורטיקנים כלכליים, שלא הבינו את הנתונים.

״מדובר בטעויות בסיסיות, שקיימות גם עכשיו. בפד ובבנק אוף אינגלנד טוענים זה זמן שהפריון והמשכורות הולכים להתחיל לזנק ושהאינפלציה תזנק איתם. הם אומרים את זה בכל רבעון מאז 2010. זו חזרה לאותם אופני חשיבה ישנים. בפד לא מבינים את שוק התעסוקה האמריקאי, שרחוק עוד 8 מיליון מקומות עבודה מתעסוקה מלאה ובגלל זה אין צמיחה בשכר. כמו אז, שורר היום חשש לא מוצדק מאינפלציה. כשמסתכלים על הנתונים רואים שצמיחת השכר במקצועות לא ניהוליים נשארה ברמה של 2.3% בשלוש וחצי השנים האחרונות, שהאינפלציה מתחת ליעד. אין שום דבר בנתונים שאומר שצריך להעלות ריבית. אז על מה אתם מתבססים? למה אתם עושים את זה? כי הבנקים רוצים שהם יעלו ריבית״.

בלנשפלאוור מבקש להזכיר גם כי יו״ר הפד החדש ג׳רום פאוול אינו כלכלן. לכן, השפעת הסגל המקצועי - שתומך בהעלאת הריבית - גדלה. ״בגלל שהוא לא כלכלן הוא יכופף, ובמובן מסוים כבר מכופף על ידי הסגל הנצי. זה מה שאני שומע״.

ולניתוח הזה בלנשפלאוור מוסיף את הפוליטיקה: ״אם בפד ילכו בכיוון הנצי, טראמפ יתפוצץ. ואני לצידו. הנתונים לא תומכים בהעלאת ריבית גדולה. האינדיקטור הנכון להסתכל עליו הוא לא שיעור האבטלה אלא שיעור התעסוקה. אם מסתכלים על שיעור התעסוקה של לפני 2008, חסרות היום 8 מיליון משרות. וזה מה שטראמפ אומר בעצם, שיש עוד מרווח לשיפור. הפד יגרום לצרות בארה"ב. הוא ינסה להאט את הכלכלה, וזה יאט גם את הכלכלה העולמית - וזו טעות משמעותית. בדיוק כמו ב־2008״.

אורי פסובסקי

יו"ר הבנק הפדרלי לשעבר אלן גרינספן, הידוע בכינוי "המאסטרו". "עשיתי טעות כשהנחתי שבנקים מסוגלים להגן על בעלי המניות ועל ההון בחברות. גיליתי פגם במודל"

הפגנה ברייקיאוויק בעקבות קריסת הכלכלה, נובמבר 2008. הבנקים קרסו, הבנקאים נשלחו לכלא

איסלנד

מציאות אלטרנטיבית

איסלנד, כפי שניסחו זאת ב"וושינגטון פוסט", היתה הבועה הפיננסית הגדולה ביותר אי פעם. הקריסה שלה, שהגיעה בסוף אוקטובר 2008, היתה טוטאלית: תוך ימים נפלה הבורסה האיסלנדית ב־95%, מחירי הנדל"ן צללו, מחירי המשכנתאות הוכפלו וכמעט כל בית עסק במדינה נכנס בפועל למצב של חדלות פירעון.

אבל איסלנד היא סיפור חריג בנוף המשבר - לא רק בגלל גודל הקריסה, אלא בעיקר בגלל האופן שבו נחלצה ממנו: היא נתנה לבנקים ליפול, בעיקר בגלל שלא היה לה את הכסף להציל אותם, והשתלטה עליהם. במקביל, אסרה על תושביה להשקיע כספים מחוץ למדינה - איסור שהוסר רק בשנה שעברה - כדי שכל ההכנסות המקומיות יופנו רק לתוך איסלנד.

ספק אם איסלנד היתה מתאוששת בכזו הצלחה אם לא היה לה מטבע משלה. בשנה הראשונה למשבר, שווי הקרונה האיסלנדית נחתך ב־60%. הצניחה הזאת ייצרה גל תיירות למדינה, שנמשך גם לאחר התאוששות המטבע - ב־2009‑2016 זינק מספר התיירים באיסלנד בכמעט 250%.

והנקודה החשובה ביותר, זו שלא נמצאת במספרים ושהופכת את המדינה לבאמת ייחודית בהתמודדותה עם המשבר: איסלנד שלחה לכלא כמעט 30 מהבנקאים שהובילו אותה למשבר ושינתה מהיסוד את המערכת הפיננסית שלה.

מיקי גרינפלד

המגה בנקים

גדולים מכדי ליפול

הפכו לענקים מכדי ליפול

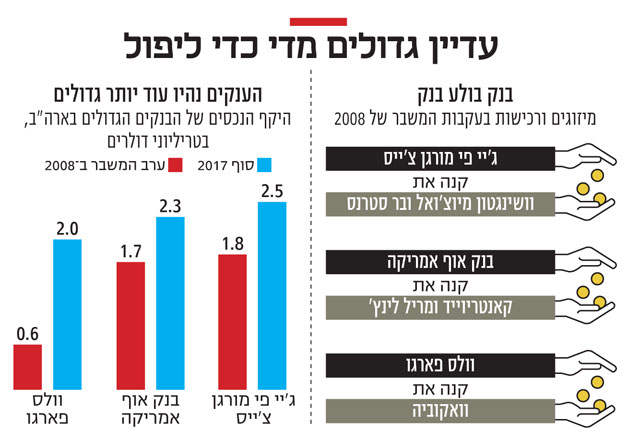

המשבר הפיננסי הכניס לחיינו מושגים כמו "גדולים מכדי ליפול", וגם "גדולים מכדי ללכת לכלא". הבנקים המובילים בוול סטריט הפכו גדולים ומקושרים מדי מכדי שאפשר יהה לתת להם לקרוס בלי שיגררו איתם את שאר המערכת. על הטראומה של קריסת ליהמן ברדרס אף אחד לא רוצה לחזור. אבל עשור אחרי, המגזר הבנקאי בארה"ב עדיין נשלט על ידי בנקי ענק, בין היתר עקב גל מיזוגים ורכישות שהיה חלק מתוכנית החילוץ ב־2008. האם במשבר הבא ייתנו להם ליפול? ספק גדול.

אורי פסובסקי

המשבר והמסך הגדול

הכלכלה הפכה לנבל הגדול של הוליווד

כמו תמיד, הקולנוע התיעודי הגיב הכי מהר. ב־2010 יצא הסרט “Inside Job", שהציג באופן סדור את ההחלטות, חלקן זדונית, שהובילו אל הקריסה הכלכלית של 2008. זמן קצר לאחר צאתו זכה באוסקר לסרט התיעודי הטוב ביותר. שני סרטים נוספים - “קפיטליזם: סיפור אהבה" התיעודי של מייקל מור ו"תלוי באוויר" העלילתי עם ג'ורג' קלוני – יצאו ב־2009 והגיעו אל המסכים בתזמון מושלם, אף שהפקתם לא היתה קשורה ישירות למשבר הכלכלי.

אחת לכמה שנים הקולנוע האמריקאי מגלה את עולם הכלכלה והעסקים. סרטי שנות השמונים, למשל, עסקו לא מעט בהשחתה המוסרית של מי שהופך את תאוות הבצע לערך חיובי, כמו למשל ב"וול סטריט" של אוליבר סטון.

בעשר השנים שחלפו מאז המשבר, הכלכלה הפכה לנבל הגדול של הקולנוע האמריקאי. ב"הרוג אותי ברכות", סרט פשע עם בראד פיט, הכותרות מהימים שלקראת קריסת הבנקים מלוות את העלילה, וב"הנוסע", סרט הפעולה האחרון של ליאם ניסן, מוצג המשבר כזה שאחראי לקריסה הכלכלית האישית של הגיבור.

אולם בבחינת הקולנוע של העשור האחרון, עולה הרושם שהמשבר עדיין לא הוליד את היצירה המכוננת שלו. היחיד שעסק במשבר והגיע רחוק היה "מכונת הכסף", שהיה מועמד חזק בטקס האוסקר של 2015, אבל לא היה יצירת מופת. “התמוטטות", עם קווין ספייסי, היה הראשון לעסוק בשעות שהובילו לנפילת הבנקים, אבל הוא הוכיח שדיווח מפורט וישיר הוא לא ערובה לסרט מעניין. דווקא "תלוי באוויר" לכד הכי יפה את רוח התקופה בכך שעסק בקורבנות הקריסה - ולא בנסיבות שהובילו אליה.

יאיר רוה

מתוך הסרט "הרוג אותי ברכות". המשבר נוכח ברקע